مالیات فریلنسر در ایران چقدر است؟ آیا فریلنسر باید مالیات بپردازد؟

اگر شما هم به عنوان یک فریلنسر کار میکنید یا به این حوزه علاقهمندید احتمالاً سؤالات بالا به ذهنتان رسیدهاست. برای دانستن پاسخ این سؤالات با ما همراه شوید.

در مطالب قبلی دانستیم که فریلنسر کیست، خدمات فریلنسری چیست و برای فریلنسرشدن باید چکار کنیم (آموزش فریلنسری). در این مطلب به بحث مالیات فریلنسر ها میپردازیم.

در این نوشته در ابتدا با تعریف مالیات و نظام مالیاتی در ایران آشنا میشویم. سپس به معرفی بخشهای مختلف این نظام مالیاتی میپردازیم. در ادامه هم با جایگاه فریلنسرها و مالیات فریلنسر در این نظام مالیاتی آشنا میشویم.

فهرست مطالبی که در ادامه میخوانیم:

- مالیات چیست؟

- آشنایی با نظام مالیاتی در ایران

- معرفی انواع مالیاتهای مستقیم

- معرفی انواع مالیاتهای غیرمستقیم

- مالیات فریلنسر ها در کدام دسته قرار میگیرد؟

- مالیات فریلنسر ها در سایر کشورها چگونه است؟

- سخن پایانی و معرفی مطالب مرتبط

مالیات چیست؟

مالیات نوعی هزینهٔ مالی اجباری است که توسط دولتها به منظور تأمین هزینههای مختلف دولت از افراد جامعه و شرکتهای فعال در هر کشور دریافت میشود.

به بیان سادهتر دولتها بخشی از درآمدهای مردم یا سود فعالیتهای اقتصادی آنان را دریافت میکنند زیرا دولتها ابزارها و امکانات لازم برای دستیابی به این درآمدها را در اختیار مردم قرار دادهاند.

به طور کلی هدف اصلی از دریافت مالیات را میتوان تأمین سرمایهٔ مورد نیاز برای انجام پروژههای دولتی، ارائهٔ خدمات عمومی و تأمین هزینهٔ فعالیتهای دولت دانست.

معمولاً در کشورهای مختلف قوانین مالیاتی مشخصی وجود دارد و پرداخت مالیات برای تمام کسانی که طبق قوانین مشمول مالیات میشوند اجباری است.

اکثر کشورها مجازات سنگینی را برای کسانی که مالیات خود را به موقع پرداخت نمیکنند یا فرار مالیاتی دارند در نظر میگیرند.

میزان مالیات چقدر است؟

در قوانین مالیاتی هر کشور افراد مشمول مالیات و نرخ مالیات پرداختی آنان مشخص شدهاست.

قوانین مالیاتی توسط حکومتها و قانونگذاران تعیین میشود. بر همین اساس نظامهای مالیاتی متنوعی در کشورهای مختلف وجود دارد.

این سیستمهای مالیاتی تفاوتهایی با هم دارند و در بعضی کشورها سختگیری بیشتری وجود دارد و در بعضی از آنها مالیات کمتری از جامعه گرفته میشود.

در ادامه با نظام مالیاتی در ایران و جایگاه مالیات فریلنسر ها در آن آشنا میشویم.

آشنایی با نظام مالیاتی در ایران

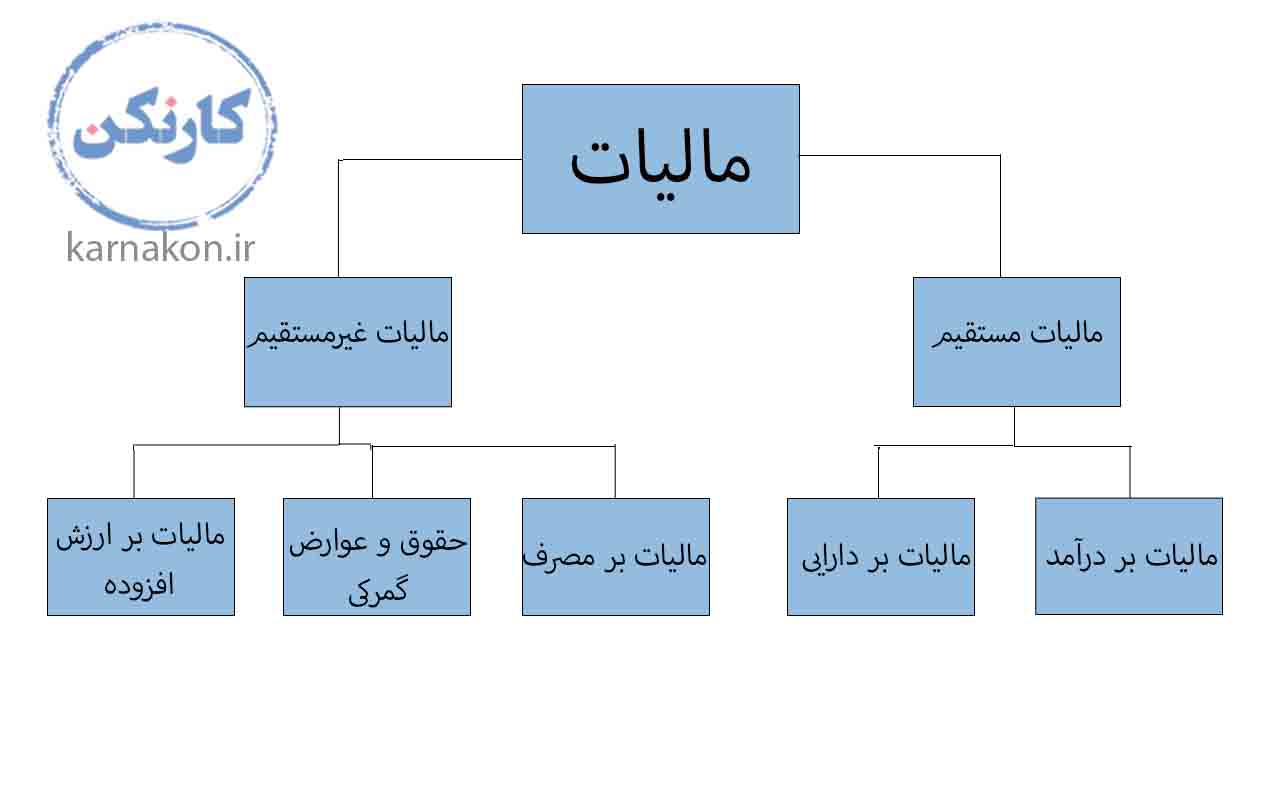

بر اساس یک تقسیمبندی کلی مالیات در ایران به دو دستهٔ زیر تقسیم میشود:

- مالیات مستقیم

- مالیات غیرمستقیم

معرفی انواع مالیاتهای مستقیم

در یک تعریف کلی مالیات مستقیم را میتوان مالیاتی دانست که از درآمد و دارایی اشخاص حقیقی و حقوقی (شرکتها) دریافت میشود.

در نظام مالیاتی ایران مالیات مستقیم به دو بخش اصلی زیر تقسیم میشود:

- مالیات بر درآمد

- مالیات بر دارایی

مالیات بر درآمد

دولت مقداری از درآمد افراد مختلف را به عنوان مالیات از آنها دریافت میکند که به آن مالیات بر درآمد گفته میشود.

مقدار این مالیات به میزان درآمد افراد بستگی دارد و هر چه درآمد بیشتر باشد نرخ مالیات هم بیشتر میشود.

مالیات بر درآمد بر اساس نوع بدستآمدن درآمد به بخشهای زیر تقسیم میشود:

1- مالیات بر حقوق.

2- مالیات بر درآمد مشاغل.

3- مالیات بر درآمد املاک و مستغلات.

4- مالیات بر درآمد شرکتها.

5- مالیات بر درآمد کشاورزی.

6- مالیات بر درآمد اتفاقی.

1- مالیات بر حقوق

تمام افرادی که به هر شکلی مشغول به کار هستند و حقوق دریافت میکنند و بیمهٔ تأمین اجتماعی برای آنها لحاظ میشود باید مالیات پرداخت کنند که به آن مالیات بر حقوق گفته میشود.

این افراد باید بخشی از حقوق دریافتی خود را به عنوان مالیات حقوق به وزرات اقتصاد و دارایی پرداخت نمایند.

بر اساس مادهٔ ۸۶ قانون مالیاتهای مستقیم تمام کارفرمایان باید در هنگام پرداخت هرگونه حقوق به کارمندان خود، ابتدا مالیات بر حقوق آنها را کسر و سپس حقوق آنها را پرداخت کنند.

میزان این مالیات هر ساله در قانون بودجهٔ کشور مشخص میشود. جزئیات مالیات حقوق در سال ۱۴۰۰ را میتوانید مطالعه کنید.

2- مالیات بر درآمد مشاغل

طبق مادهٔ یک قانون مالیاتهای مستقیم، تمام افراد حقیقی و حقوقی که در داخل کشور به روشهای مختلف درآمد کسب میکنند باید مالیات بپردازند.

بر اساس این ماده و مادهٔ 93 قانون مالیاتهای مستقیم تمام کسانی که در استخدام شرکت یا سازمانی نیستند (حقوق بگیر نیستند) و به صورت مستقل به فعالیت اقتصادی مشغول هستند باید مالیات بپردازند که به آن مالیات بر درآمد مشاعل گفته میشود.

این نوع مالیات را افرادی پرداخت مینمایند که اصطلاحاً به آنها کسبه، اصناف، پیشهوران و صنعتگران گفته میشود.

همچنین سایر افرادی که بهطور انفرادی یا با مشارکت مدنی فعالیت میکنند باید بابت درآمد حاصل از اشتغال خود این مالیات را بپردازند.

نرخ این مالیات طبق مادهٔ ۱۳۱ قانون مالیاتهای مستقیم و بر اساس میزان درآمد سالانه افراد تعیین میشود. منظور از واژهٔ درآمد در این ماده، اختلاف بین درآمد سالانه و هزینههای سالانه پس از کسر معافیتهای مالیاتی در آن سال است.

به بیان سادهتر باید کل هزینههای سالانه از کل درآمد سالانه کسر شود که به مقدار باقیمانده سود گفته میشود. سپس معافیتهای مالیاتی از این سود کسر شود. در نهایت از مقدار باقیماندهٔ سود مالیات گرفته میشود.

جزئیات مالیات بر درآمد مشاغل در مواد 93 تا 104 قانون مالیاتهای مستقیم ذکر شدهاست.

3- مالیات بر درآمد املاک و مستغلات

مالیات بر درآمد املاک به سه بخش تقسیم میشود:

- مالیات بر اجارهٔ املاک.

- مالیات بر نقل و انتقال املاک.

- مالیات بر املاک و خانههای خالی.

طبق مادهٔ 52 قانون مالیاتهای مستقیم، درآمد اشخاص حقیقی یا حقوقی از واگذاری حقوق خود نسبت به املاک واقع در ایران پس از کسر معافیت های مقرر در این قانون، مشمول مالیات بر درآمد املاک میباشد.

جزئیات این مالیات در مواد 53 تا 80 قانون مالیاتهای مستقیم ذکر شدهاست.

4- مالیات بر درآمد شرکتها

در مادهٔ 105 قانون مالیاتهای مستقیم بیان شدهاست که جمع درآمد شرکتها و درآمد ناشی از فعالیتهای انتفاعی سایر اشخاص حقوقی که از منابع مختلف در ایران یا خارج از ایران بدست میآید مشمول مالیات است.

این درآمدها پس از وضع زیانهای حاصل از منابع غیرمعاف و کسر معافیتهای مقرر به استثنای مواردی که طبق مقررات این قانون دارای نرخ جداگانهای میباشد مشمول مالیات به نرخ 25 درصد خواهند بود.

به بیان سادهتر شرکتها باید 25 درصد از سود خود را مالیات دهند.

5- مالیات بر درآمد کشاورزی

تمام فعالیتهای کشاورزی در ایران برای حمایت از تولید، از مالیات بر درآمد معاف هستند (البته تا الان معاف بودهاند و ظاهراً قرار است این معافیت برداشته شود).

مادهٔ 81 قانون مالیاتهای مستقیم در این رابطه بیان میکند:

درآمد حاصل از کلیهٔ فعالیتهای کشاورزی، دامپروری، دامداری، پرورش ماهی و زنبور عسل، پرورش طیور، صیادی و ماهیگیری، نوغانداری، احیای مراتع و جنگلها، باغات اشجار از هر قبیل و نخیلات از پرداخت مالیات معاف میباشد.

6- مالیات بر درآمد اتفاقی

طبق مواد 119 تا 123 قانون مالیاتهای مستقیم، درآمد نقدی یا غیرنقدی که شخص حقیقی یا حقوقی به صورت بلاعوض یا از طریق معاملات محاسباتی یا به عنوان جایزه و یا هر عنوان دیگر از این قبیل بدست آورد مشمول مالیات اتفاقی به نرخ مقرر در مادهٔ 131 این قانون خواهد بود.

منظور از مادهٔ 131 همان مادهٔ ۱۳۱ قانون مالیاتهای مستقیم میباشد.

مالیات بر دارایی

مالیات بر دارایی مالیاتی است که منبع آن دارایی و ثروت اشخاص است. مالیات بر دارایی، موارد زیر را در بر میگیرد:

- مالیات بر ارث.

- مالیات حق تمبر.

این بخش چون به مالیات فریلنسر ها ارتباطی ندارد از آن عبور میکنیم.

معرفی انواع مالیاتهای غیرمستقیم

مالیات غیرمستقیم مالیاتی است که بر روی اکثر کالاها و خدمات تعیین میشود و مصرفکنندهٔ آن کالاها یا خدمات این مالیات را میپردازد.

از مهمترین مالیاتهای غیرمستقیم در ایران میتوان به موارد زیر اشاره کرد:

1- حقوق و عوارض گمرکی.

2- مالیات بر مصرف و خرید و فروش کالا یا خدمات.

3- مالیات بر ارزش افزوده.

1- حقوق و عوارض گمرکی

حقوق و عوارض گمرکی یا تعرفهٔ گمرکی مالیاتی است که بر صادرات و واردات کالاهای مختلف اعمال میشود.

یعنی دولت درصدی از قیمت کالاهای وارداتی و صادراتی را به عنوان مالیات دریافت میکند.

این قانون علاوه بر درآمدزایی برای دولتها، برای حمایت از تولیدات داخلی نیز به کار میرود.

2- مالیات بر مصرف و خرید و فروش کالا یا خدمات

مالیات بر مصرف مالیاتی است که مصرفکنندگان کالاهای خاص پرداخت میکنند. در واقع این مالیات به قیمت این کالاها افزوده میشود و مصرفکنندهٔ نهایی آن را پرداخت میکند.

از مالیاتهایی که در این زمینه وجود دارد میتوان به موارد زیر اشاره کرد:

- مالیات بر فروش دخانیات.

- مالیات بر فروش نوشابه.

- مالیات بر فروش سیگار.

- مالیات بر فرآوردههای نفتی.

- مالیات بر حق اشتراک تلفنهای خودکار و خدمات مخابراتی بینالمللی.

3- مالیات بر ارزش افزوده

مالیات بر ارزش افزوده مالیات غیر مستقیمی است که بر تفاوت بین ارزش کالاها و خدمات عرضه شده با ارزش کالاها و خدمات خریداری شده در یک دورهٔ معین وضع میگردد.

برای توضیح بهتر مالیات بر ارزش افزوده فرض کنید هزینهٔ مواد اولیهٔ مورد نیاز برای تولید یک محصول در یک شرکت 100 تومان باشد و نرخ مالیات بر ارزش افزوده 9 درصد باشد.

طبق قانون مالیات بر ارزش افزوده، این شرکت در زمان خرید مواد اولیه باید 109 تومان پرداخت کند(قیمت مواد اولیه + مالیات بر ارزش افزوده).

| تومان 109=(0.09*100)+100 |

سپس این شرکت میخواهد محصول نهایی خود را به قیمت 150 تومان بفروشد. در این جا باید نرخ مالیات بر ارزش افزوده را به قیمت محصول خود اضافه کند که قیمت فروش این محصول طبق محاسبات زیر 163.5 تومان میشود.

| تومان 163.5=(0.09*150)+150 |

به همین ترتیب در هر مرحله از انتقال کالا، هر واسطه، نرخ مالیات را بر نرخ فروش خود اضافه میکند و در نهایت مالیات بر دوش مصرفکنندهٔ نهایی قرارداده میشود.

در هر یک از مراحل گفتهشده هر واسط باید مقدار مالیاتی که از فروش کالا یا خدمات بدست آورده را از مقدار مالیات پرداختی خود کم کند و باقیمانده را به سازمان امور مالیاتی تحویل دهد.

برای مثال بالا، شرکت در زمان خرید مواد اولیه 9 تومان مالیات پرداخت کرده و در زمان فروش محصول خود 13.5 تومان مالیات دریافت کرده است که باید اختلاف آن (4.5 تومان) را به دولت پرداخت کند.

مالیات فریلنسر ها در کدام دسته قرار میگیرد؟

حال که با نظام مالیاتی در ایران آشنا شدیم میتوانیم مالیات فریلنسر ها را مشخص کنیم.

همانطور که در بخش مالیاتهای مستقیم و در قسمت مالیات بر درآمد مشاغل دیدیم همهٔ کسانی که از طریق مشاغل آزاد درآمد دارند باید مالیات بپردازند که فریلنسرها هم از این قاعده مستثنا نیستند.

هر چند در قانون به صراحت از مشاغل فریلنسری صحبت نشده اما فریلنسری هم مصداق مشاغل آزاد میباشد که در نتیجه فریلنسرها هم باید مالیات بر درآمد مشاغل را بپردازند.

اما با توجه به شرایط کشور در حوزهٔ مالیات که هنوز بسیاری از مشاغل مالیات درخور و مناسبی پرداخت نمیکنند و اینکه فریلنسری یک روش کسب درآمد نوپا است فعلاً دولت عزمی برای دریافت مالیات از این قشر ندارد.

هر چند همانطور که در ابتدا گفته شد کسب درآمد از هر طریقی که باشد، مشمول مالیات است.

در این شرایط نپرداختن مالیات هم ریسکهایی دارد مثلاً اگر ادارهٔ مالیات متوجه شود که فریلنسرها از این طریق درآمد دارند، ممکن است برای این افراد جریمه تعیین کند و خودش میزان مالیات آنها را مشخص کند.

در بعضی کشورها فریلنسرها علاوه بر پرداخت مالیات بر درآمد باید مالیات بر ارزش افزوده را نیز بپردازند که این مورد هم فعلاً در ایران موضوعیتی ندارد.

فرآیند پرداخت مالیات بر درآمد مشاغل چگونه است؟

افراد برای پرداخت مالیات بر درآمد مشاغل، در ابتدا باید یک پروندهٔ مالیاتی در یکی از شعب مالیاتی تشکیل دهند و برای کسبوکار خود مجوز دریافت کنند.

افراد مشمول این مالیات هر ساله تا پایان خردادماه فرصت دارند تا اظهارنامهٔ مالیاتی خود را به سازمان امور مالیاتی تحویل دهند.

در این اظهارنامه باید اسناد و مدارک درآمدها و هزینههای سالانه وجود داشته باشد و میزان سود سالانه و مالیات پرداختی محاسبه شدهباشد.

طبق مادهٔ ۱۳۱ قانون مالیاتهای مستقیم نرخ مالیات بر درآمد مشاغل به شرح زیر است:

| اگر میزان سود سالانه کمتر از 50 میلیون تومان باشد: | مالیات آن معادل 15 درصد از سود است. |

| اگر میزان سود سالانه بین 50 تا 100 میلیون تومان باشد: | مالیات آن معادل 20 درصد از سود است. |

| اگر میزان سود سالانه بیش از 100 میلیون تومان باشد: | مالیات آن معادل 25 درصد از سود است. |

منظور از سود هم، اختلاف بین کل درآمد سالانه با کل هزینهٔ سالانه است. البته معافیتهای مالیاتی هم باید از این سود کسر شود تا میزان مالیات بر اساس سود باقیمانده مشخص شود.

به طور مثال اگر سود خالص سالانهٔ فردی پس از کسر همهٔ هزینهها و معافیتها 40 میلیون تومان باشد میزان مالیات پرداختی او به صورت زیر است:

| میلیون تومان 6=0.15*40 |

مالیات فریلنسر ها در سایر کشورها چگونه است؟

در بسیاری از کشورهایی که فریلنسرها در آنها فعال هستند مالیات بر درآمد وجود دارد.

در اکثر کشورهای اروپایی علاوه بر دریافت مالیات بر درآمد، مالیات بر ارزش افزوده نیز از فریلنسرها دریافت میشود.

برای مثال در آلمان مالیات بر درآمد برای فریلنسرها از 14 درصد شروع میشود و تحت شرایطی ممکن است به 42 درصد نیز برسد.

همچنین نرخ مالیات بر ارزش افزوده نیز برای این افراد در آلمان معمولاً 19 درصد است ولی تحت شرایطی میتواند تا 7 درصد کاهش یابد.

سخن پایانی و معرفی مطالب مرتبط

در این مطلب در ابتدا با تعریف مالیات و نطام مالیاتی در ایران آشنا شدیم. سپس به طور مختصر به معرفی اجزای این نظام مالیاتی پرداختیم.

در ادامه به جایگاه فریلنسری و مالیات فریلنسر در این قانون پرداختیم و دانستیم که طبق قانون، فریلنسری هم جزء مشاغل آزاد به حساب میآید و مشمول مالیات است.

اما چون در کشور ما قوانین مالیاتی در اکثر زمینهها به طور کامل اجرا نمیشود و فریلنسری هم یک پدیدهٔ جدید است و همینطور امکان ردگیری آن سختتر است فعلاً تلاش زیادی برای دریافت مالیات فریلنسر ها انجام نشده است.

معرفی مطالب مرتبط

اگر دوست دارید بدانید به عنوان کارفرما برای استخدامکردن فریلنسرها باید به چه چیزهایی توجه کنید مطلب زیر را مطالعه کنید.

اگر دوست دارید با کشورهای مناسب برای مهاجرتکردن فریلنسرها آشنا شوید از مطلب زیر استفاده کنید.

اگر میخواهید با مشاغل و مهارتهای فریلنسری آشنا شوید از مطلب زیر را مطالعه کنید.

امیدوارم این مطلب برایتان مفید بودهباشد و پاسخ سؤالاتتان در رابطه با مالیات فریلنسر را دادهباشد.

نطر شما در مورد مالیات فریلنسر ها چیست؟

اگر شما فریلنسر هستید آیا تا به حال مالیاتی پرداخت کردهاید؟

One thought on “مالیات فریلنسر ها چقدر است؟”

مثل همیشه محتوای عالی، ساده، روان و قابل فهم

موفق باشید