اگر داشتن یک ایده فوقالعاده، شروعکنندهی یک استارتاپ است، تامین مالی استارتاپ ها لازمهی ادامه حیات و رشد آن استارتآپ است.

اگر صاحب استارتاپ هستید و یا علاقهمند به افزایش اطلاعات خود در زمینهی انواع روشهای تامین مالی استارتارپ هستید، خواندن مطلب زیر را از دست ندهید.

در ادامه، پرکاربردترین روشهای تأمین مالی جهت رشد استارتآپ و توصیههایی در جهت پیدا کردن مناسبترین سرمایهگذار ارائه شده است.

قدم بعدی مذاکره با شرکتها یا سازمانهایی است که تامین مالی استارتاپها را بر عهده دارند، این مطلب در این خصوص نیز اطلاعات مفیدی در اختیار شما قرار میدهد.

مطلب روشهای تامین مالی استارتاپها در 3 بخش کلی زیر دسته بندی شده است:

انواع روشهای تامین مالی استارتاپ ها

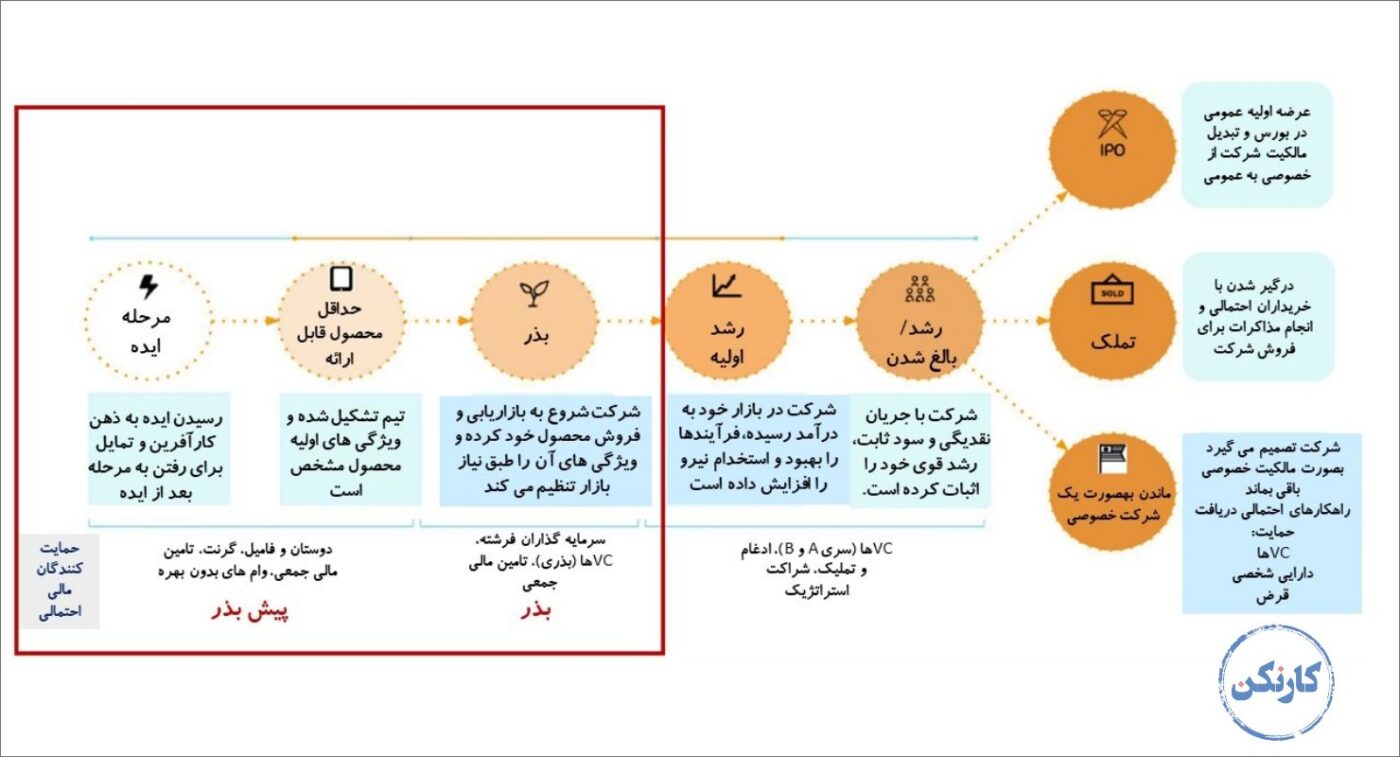

به نظر میرسد تصویر ارائه شده توسط بانک جهانی در خصوص مراحل مختلف تامین مالی استارتاپ ها یکی از کامل و جامعترین فرآیندهای تامین مالی ارائه شده است که ما در اینجا ترجمهی فارسی آن را برای شما قرار دادیم.

در ادامه به توضیحات بیشتری در خصوص مهمترین مراحل این فرآیند پرداخته میشود.

1- تامین مالی پیش بذری (Pre-seed capital) و بذری (Seed capital)

سرمایه بذری، نقدینگی مورد نیاز برای رشد یک استارتاپ را در مراحل اولیهی آن تأمین میکند. این تأمین مالی عموماً توسط صاحب استارتاپ، دوستان و آشنایان (که به آن love money نیز گفته میشود) صورت میگیرد.

در مراحل بعدی استارتآپ، سرمایهگذاران فرشته، تامین مالی جمعی و سرمایهگذاران خطر پذیر وارد عمل شده و سرمایه تأمین شده صرف توسعهی یک ایده یا محصول جدید میشود.

ایدهآلترین حالت آن است که شما تنها ۱۰ درصد یا کمتر از سهام شرکت خود را در مرحله جذب سرمایه بذری از دست بدهید. اما اکثر مراحل جذب سرمایه نیازمند رقیقسازی سهام حدود ۲۰ درصدی هستند. در واقع باید سعی کنید که این میزان از ۲۵ درصد بیشتر نشود.

سرمایه بذری میتواند برای موادی از قبیل تحقیقات بازار، توسعه محصول (خلق نمونه اولیه محصول)، یا هزینههای ضروری عملیاتی صرف شود.

2- تامین مالی استارتاپ ها از طریق سرمایهگذاران فرشته (Angel capital)

در این مرحله، تامین مالی استارتاپ ها توسط سرمایه گذاران فرشته انجام میشود. این سرمایهگذاران افراد متخصص و با سابقه در فیلد کاری مشابه هستند که دارای ارزش دارایی بالایی میباشند. این افراد علاوه بر تامین مالی استارتاپها ، تجارب و مهارتهای خود را نیز در اختیار آن کسب و کار قرار میدهند.

مزایای سرمایهگذاران فرشته

- منتورینگ تخصصی: ارائه توصیههای مالی و استراتژیک در جهت رشد استارت آپ در زمینهی فعالیت آن

- کنترل همچنان در دست شماست: معمولاً سهم سرمایهگذاران فرشته در قبال تامین مالی استارتاپها بین 10% تا 15% است و این باعث میشود شرکت همچنان تحت کنترل شما باشد.

- اعتبار بخشیدن: عملکرد سرمایهگذاران فرشته در رشد استارت آپ شما در نظر سرمایهگذاران آینده (مانند سرمایه گذاران ریسک پذیر) برای تامین مالی بیشتر، اعتبار ایجاد میکند.

با تمام ویژگیهای عنوان شده همچنان باید به این نکته توجه داشت که سرمایهگذاران فرشته هیچ ضمانتی در قبال رشد استارتاپ شما در ازای تأمین مالی و منتورینگ ارائه نمیدهند.

3- تامین مالی جمعی (Crowdfunding)

این نوع تامین مالی استارتاپ ها همانطور که از نامش پیداست، از طریق دریافت یک سرمایه اندک از تعداد زیادی از افراد صورت میگیرد. صاحبین سایتهای تامین مالی جمعی معمولاً با دریافت درصدی از مبلغی که برای یک کسب و کار جمعآوری میشود کسب درآمد میکنند.

مزایای کراد فاندینگ در تامین مالی استارتاپ ها

- یک راه سریع برای تامین مالی استارتاپ ها است.

- ارائهی استارت آپ در یک پلتفرم تأمین مالی به لحاظ بازاریابی (marketing) و جلب توجه رسانه به محصول یا کسب و کار معرفی شده بسیار باارزش است.

- با به اشتراک گذاشتن یک ایده در یک رسانه، شما این شانس را دارید که نظر متخصصان را در خصوص بهبود آن در اختیار داشته باشید.

- یک روش عالی برای آزمودن نظر عموم مردم در خصوص ایده یا محصول استارتاپ است. در صورتی که یک استارتاپ جهت رشد و توسعه، کمک های مالی زیادی را به خود جلب کند میتواند نشانهای باشد از این که بازار نیز از ایده، محصول یا خدمات آن استارتاپ استقبال خواهد کرد.

- سرمایهگذاران شما در طول فرآیند تامین مالی میتوانند به وفادارترین مشتریان شما تبدیل شوند.

- یک روش جایگزین مناسب برای تامین مالی استارتاپهایی که امکان دریافت وام بانکی را ندارند.

معایب کراد فاندینگ در تامین مالی استارتاپ ها

- این روش لزوماً برای تمام استارتاپها آسانترین روش ممکن برای جذب سرمایه نیست و نیاز به صرف وقت و هزینه کافی برای ایجاد علاقهی عمومی برای سرمایهگذاری بر روی پروژهی شما دارد.

- در صورتی که استارتآپ به هدف تأمین مالی خود نرسد تمام سرمایهی جمع شده به سرمایهگذران برگشت داده می شود.

- در صورتی که در پروژهی خود شکست بخوردید به اعتبار شما نزد تمام افردای که شما را حمایت کردند، آسیب خواهد زد.

- در صورتی که ایدهی کسبوکار شما در قالب پتنت یا گرفتن حق کپی رایت بهخوبی حفاظت نشده باشد ممکن است استفاده از این روش برای تامین مالی استارتاپها باعث شود آن ایده توسط افراد دیگری به کار گرفته شود.

بیشتر بخوانید: سیر تا پیاز کراد فاندینگ

4- تامین مالی استارتاپ ها از طریق سرمایهگذاری خطرپذیر (Venture capital)

سرمایهگذاران خطرپذیر یا VC ها گروهی از سرمایهگذاران هستند که با گرفتن سرمایه از اشخاص، کسبوکارهایی را به لحاظ مالی تأمین میکنند که در آنها احتمال یک رشد بلندمدت را پیشبینی کنند.

CVها معمولاً سرمایهگذاران شناخته شده، بانکها و سایر موسسات سرمایهگذاری هستند و حجم بالایی از سرمایه را به کسبوکار تزریق میکنند.

سرمایهگذاران خطرپذیر صرفاً تامین مالی استارتاپها را انجام نمیدهند، بلکه تخصصهای مدیریتی و فنی خود را نیز به منظور رشد استارت آپ، ارائه میکنند.

مدرسه کسب و کار هاروارد

پول جسورانه (venture money) نقش مهمی را در چرخه نوآوری یک شرکت -یعنی دورهای که شرکت شروع به تجاریسازی نوآوریهایش میکند- ایفا می کند.

ما تخمین زدهایم حدود 80% سرمایه تأمین شده توسط سرمایهگذاران خطرپذیر صرف ایجاد زیرساختهای مورد نیاز برای رشد کسب و کار، هزینه سرمایه (تولید، بازیابی و فروش)، تراز مالی میشود.

این یک افسانه است که سرمایهگذاران خطرپذیر بر روی افراد خوب و ایدههای خوب سرمایهگذاری میکنند. آنها در واقع بر روی صنایع خوب سرمایهگذاری میکنند.

اگر علاقهمند به خواندن کامل این مقاله هستید، در اینجا لینک مقاله از سایت مدرسه کسبوکار هاروارد (HBR) برای شما قرار داده شده است.

معایب تامین مالی استارتاپ ها از طریق روش سرمایهگذاری خطرپذیر

این نوع روش تامین مالی استارتاپها در کنار فرصتهای ارزشمندی که برای رشد یک استارت آپ فراهم میکند معایبی نیز دارد که در ادامه به آنها اشاره میکنیم:

- به دلیل داشتن سهام بالا به داراییهای شرکت صدمه وارد می کنند.

- استارتآپهایی که سرمایه2گذاران خطر پذیر را میپذیرند فرصت کنترل و مدیریت خلاقانه شرکت را از دست میدهند زیرا باید در تصمیمگیریها، نیازهای سرمایهگذاران را نیز در نظر بگیرند.

5- تامین سرمایه استارتاپ ها از طریق ادغام و تملیک (Merge and Acquisition)

در فرآیند ادغام، دو شرکت با سایز و مقیاس مشابه با هم ادغام شده و تحت یک نام تجاری واحد و جدید به فعالیت خود ادامه میدهند در حالیکه در فرآیند تملیک، یک شرکت، شرکت دیگری را به طور کامل خریداری میکند. نام شرکت و چارچوب فعالیت آن پس از خرید در فرآیند تملیک، تغییری نمیکند.

یکی از راههای تامین مالی استارتاپ ها و افزایش سرمایه، استفاده از گزینهی ادغام و تملیک است. قاعدتاً ترکیب دو شرکت سبب ایجاد ارزشهایی مانند افزایش داراییها، همافزایی دانش و تجربه و گسترش سهم بازارخواهد شد.

اگر از طرفداران انیمیشن هستید جالب است بدانید در سال 2006 شرکت تولید انیمیشن Pixar توسط والت دیزنی خریداری شد. هدف از این کار فراهم کردن امکانات فنی پیشرفته برای تولید انیمیشن بود تا تولید داستانها و شخصیتهای بزرگ در بستر امکانات حرفهایتر، غنیتر شود که نتیجهی آن هم خلق انیمیشنهای فوقالعاده مانند WALL-E و TOY STORY 3 شد.

برای توضیحات بیشتر در خصوص این روش از تامین مالی استارتاپها ، توصیه میشود ویدئوی زیر را تماشا کنید:

6- تامین مالی استارتاپ ها از طریق عرضهی عمومی سهام (IPO)

در این نوع روش تأمین سرمایه، کسبوکار شما از طریق عرضه سهام در بورس از مالکیت خصوصی به مالکیت عمومی تغییر پیدا میکند و از این طریق سرمایهی قابل توجهی تأمین میشود که میتوان از آن برای توسعه بیشتر و گسترش شرکت در بازارهای جهانی و استخدام استعدادهای برتر جهت رشد بیشتر شرکت استفاده کرد.

این نوع سرمایهگذاری در مرحلهای اتفاق میافتد که استارتاپ رشد کافی داشته و از طریق تجربهی چندین سال فعالیت در بازار کسبوکار بلوغ نسبی را کسب کرده باشد. در واقع در این مرحله دیگر استارتاپی وجود ندارد و با یک کسب و کار بالغ سروکار داریم.

مزایای IPO در تامین مالی استارتاپ ها

یک شرکت زمانی که از طریق IPO سرمایه خود را تأمین میکند در واقع با عرضهی عمومی سهام، خود را در معرض دید اشخاص و شرکتهای بسیاری قرار میدهد که این خود باعث شناخته شدن بیشتر کسبوکار و افزایش فرصتهای تبادل خواهد شد. همچنین به طور کلی میتوان گفت چنین شرکتهایی در بازار اعتبار بالاتری نسبت به شرکتهای خصوصی کسب میکنند.

تبدیل یک کسبوکار از مالکیت خصوصی به عمومی از طریق IPO معایب و دشواریهایی دارد که باعث میشود لزوماً هدف نهایی استارتاپها قرار نگیرد. از جمله این معایب میتوان به:

- وقت گیر و هزینهبر بودن طی کردن فرآیند ورود به بورس

- ضرورت ارائه تمام مستندات مالی به صورت اعلام عمومی

- لزوم تغییر اهداف مالی از بلندمدت به کوتاهمدت

- فشار کاری بالا برای ارائهی ترازنامه و صورتحساب سود و زیان قابل قبول در دورههای زمانی کوتاه بهطوری که ارزش سهام شرکت افت پیدا نکند.

برای تامین مالی استارتاپ ها از کجا شروع کنیم؟

اگر تا به حال تجربهی راهاندازی یک استارتاپ را داشته باشد احتمالاً با این جمله موافق هستید که تامین مالی استارتاپها ، یکی از سختترین مراحل رشد یک استارتآپ محسوب میشود. اما نگران نباشید، در ادامهی مطلب سعی شده نکاتی را یادآوری کنیم که ادامهی مسیر برای شما آسانتر شود.

در ابتدا لیستی از سرمایهگذاران تهیه کنید و سپس شرکتهایی را انتخاب کنید که با ارزشهای شما هم راستا باشند:

- سرمایهگذاری را پیدا کنید که تجربهی سرمایهگذاری در بازار شما را داشته باشد. بررسی کنید شرکت سرمایهگذار مد نظر شما تامین مالی چه شرکتهای دیگری را انجام داده است؟ آیا این شرکتها شبیه استارت آپ شما هستند یا حوزهی فعالیت آنها کاملاً متفاوت است؟

- بررسی کنید که شرکت سرمایهگذار مد نظر شما در چه سطحی تامین مالی استارتاپها را انجام میدهد؟ به عنوان مثال اگر این شرکت سرمایهگذاری سطح B انجام میدهد برای تامین مالی بذری به سراغ او نروید.

- آیا شما واقعاً یک استارتاپ هستید یا یک کسب و کار کوچک؟ VCها تمایل به رشدِ نمایی دارند، اگر شما آن چیزی نیستید که او انتظار دارد بهتر است سراغ منابع تأمین مالی دیگر بروید.

- آیا چشمانداز بلندمدت شما برای استارتاپ با چشمانداز سرمایهگذار هماهنگی دارد؟

- و البته درس آموختههای خود در خصوص سرمایهگذاریهای موفق یا ناموفق قبلی را نیز به کار بگیرید.

خودتان را برای یک مذاکره موفق آماده کنید

خب تا به اینجای کار با انواع مختلف روش های تامین مالی استارتاپها و تعدادی از معیارهای انتخاب سرمایهگذار برای استارتاپ خود آشنا شدید. حالا وقت آن رسیده که برای دیدار با سرمایهگذارتان آماده شوید.

قبل از هر گونه مذاکره مدارک زیر را آماده کنید:

- طرح تجاری و مدل کسب و کار

- برنامه بلندمدت و کوتاهمدت شرکت

- رقم دقیق سرمایه مورد نیاز

- برنامه شرکت برای سرمایهی تأمین شده

- میزان نرخ بازگشت سرمایه

با توجه به ماهیت این نوع جلسات، نیاز است تمام جزئیات استارتاپ خود را در اختیار سرمایهگذار قرار دهید، توصیه میشود که از قبل یک قرارداد عدم افشای اطلاعات یا NDA تنظیم کرده و از طرف مذاکره درخواست کنید آن را امضا کند.

همچنین ضروری است که هر نوع توافق و قراردادی را که بین شما و تامینکننده مالیتان اتفاق میافتد به شکل قانونی ثبت کنید، تا از بوجود آمدن مشکلات و اختلافات احتمالی جلوگیری شود.

در آخر باید توجه داشت که مذاکره یک مهارت است که با تمرین و تکرار و تجربه قابل بهبود است. قبل از هر اقدام برای مذاکره اطمینان حاصل کنید بر کسبوکار خود تسلط کافی را دارید. در قدم بعدی، بر اساس تحقیقات قبلی و شناسایی سرمایهگذار مناسب خود تمام مهارت مذاکره خود را بهکار گرفته و یک سکوی پرتاب را به استارتاپ خود هدیه کنید.

مطالب مرتبط

آیا میدانید چگونه میتوان کسب و کاری را با بوت استرپینگ بدون سرمایهگذار راهاندازی کرد؟ بر روی لینک زیر کلیک کنید:

در وضعیت اقتصادی کنونی کشور آیا راهاندازی استارتاپ با سرمایه کم امکانپذیر است؟ پاسخ این سوال را در مطلب زیر بخوانید.

تا به حال واژهی استارتاپ گرایند را شنیدهاید؟ این برنامه هم مانند استارتاپ ویکند، اهدافی مانند انتقال تجربهها، آموزش و شبکهسازی را دنبال میکند. برای مطالعه بیشتر در این خصوص بر روی لینک زیر کلیک کنید.

استارتاپ و کارآفرینی دو موضوع به شدت جدا از یکدیگر هستند که امروزه با توجه به رشد کسبوکارها و شرکتهای نوپا با یکدیگر تلفیق شدند. پیشنهاد میکنیم برای درک تفاوت این دو مفهوم خواندن مطلب زیر را از دست ندهید.

شما از تجربیاتتان برای ما بنویسید.

آیا تا بهحال تجربهی تامین مالی جهت رشد استارتآپ خود را داشتید؟

در این مسیر به چه چالش هایی برخورد کردید؟

به نظر شما در کشور ما دغدغهی اصلی صاحبین استارتاپ در فرآیند تامین مالی چیست؟